盘面持续弱势,关注非理性情绪超跌机会

一、市场观点可能存在偏差

3000点位置破了拉不回来,大盘的这种表现,投资者的信心还是偏向泄气的。毕竟3000点是春节前国家队大级别增量资金介入形成的重要心理关口。短期情绪在亏钱效应下的非理性,与中期3000底中枢是合理是存在认知偏差的。

二、市场情绪监测

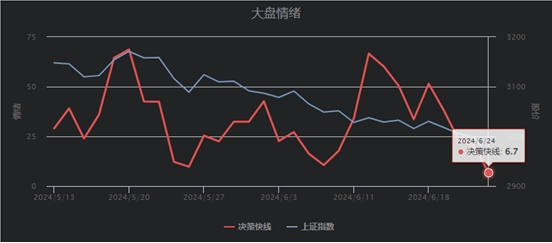

好股道决策快线情绪指数目前读数值为6.7,处于机会区,这意味着目前市场信心已经阶段性过度悲观。从反身性的角度来看,当市场信心阶段性过度悲观的情况下,也就意味着股指可能已经处于阶段性超跌状态。情绪指数处于机会区时,投资者可以考虑采取低位买入策略(更新时间:2024-06-24)。

三、偏差分析

近期指数在3000点附近运行,基本上没有特别明显抵抗的迹象,对应的是整体市场情绪还是比较谨慎低迷的。也正是因为市场情绪比较低迷弱势,因此近期盘中一旦有短期的脉冲反抽,还是有些市场参与者相信是有国家队进场救市。从舆情观察的角度来看,今天盘面持续弱势的情况下,对于这种国家队进场救市的预期的期待情绪,还是蛮为浓厚的。给人感觉就是,当前多头的心态,有点苍白无力。

国家队的救市,一般只有当A股出现恐慌性系统风险的时候,对应的国家队救市级别才会带来大波段反弹机会。而近期行情震荡阴跌运行节奏,从迫切性的角度来看,应该还没到这一级别。从今天盘面表现的角度来看,银行、石油这些具有相对收益的方向比较抗跌,代表的是一些资金短期正在选择相对收益的防御策略,而行情的反弹则更多需要主动型资金转向活跃的角度验证。这是我们认为当前值得关注的。

整体上来看,虽然之前我们认为新国九条之后,很多大股东的筹码已经与分红政策高度锁定,并且预期新国九条还是有利于资金不断拥入分红确定的行业龙头,间接带动指数重心上移的。但实际上,进入4月底5月初以来,随着量化基金交易的约束新规、新国九条之后的批量个股预期退市的影响下,一些中期的利好反而是没有成为支撑大盘上涨延续性的验证,反而一些量化交易的约束、退市情绪的扰动而导致盘面震荡阴跌。这里第一种判断,短期还是维持震荡阴跌,短线有结构题材的机会为主;第二种情况则是急跌带来的超跌反弹机会。

(投顾姓名:钟秋生,执业编号:A0580617100001 风险提示:股市有风险,投资需谨慎,以上内容及个股仅供投资者参考,不作为投资决策的依据。)

| 2023-10-20 | 15:00 | 热点短波1号 | 卖出 600XXX | -37.67 % |

| 2023-02-27 | 09:43 | 热点短波1号 | 卖出 601XXX | -0.97 % |

| 2024-07-27 | 都跌了那么多涨也是小打小闹,我们卖得高才是最挣钱的,随你折腾 |

| 2024-07-27 | 立场坚定都会获得回报,不守纪律的已经凉了 |